Por

Los primeros préstamos en la India se remontan a hace 4.000 años. La existencia de préstamos está probada durante el período védico, entre 2000 y 1400 a.C. La existencia de bancos en la India se remonta al 500 a. C. [1].

Un tratado sobre el arte político de la antigua India, el Arthasastra (atribuido a Kautilya), que data del siglo IV o III a.C., menciona la existencia de acreedores, prestamistas y tasas de interés.

A partir del siglo XII d.C., los bancos desarrollaron sus actividades en toda la India. Los banqueros indios emitieron letras de cambio llamadas hundis que se utilizaron para el comercio internacional [2]. Todo esto más de 2 a 3 siglos antes de que banqueros de Europa Occidental emitieran letras de cambio.

Es común leer en la prensa occidental que el primer banco del mundo fue italiano y se llamó Monte dei Paschi fundado en Siena en 1472, cuando los bancos habían existido en la India desde hacía varios siglos. W.E. Preston, miembro de la Comisión Real de Moneda y Finanzas de las Indias establecida en Londres en 1926, dice: «Se puede admitir que un sistema bancario que correspondía a la necesidad de la India funcionó en ese país muchos siglos antes de que se practicara la ciencia de la banca en Inglaterra” [3].

Durante el período de dominación británica sobre la India, que se extendió desde mediados del siglo XVIII hasta 1947, se produjo el desarrollo de un sistema bancario dominado por el capital inglés. Hasta la independencia, todo el sistema bancario era privado y estaba muy poco reglamentado.

La débil regulación se vio agravada por la abolición de la responsabilidad ilimitada de los banqueros. Esta evolución se importa de Europa Occidental. En efecto, los capitalistas obtuvieron una adaptación favorable de la legislación en Europa y América del Norte. Hasta entonces, si el banco que poseían quebraba, los tribunales podían ordenar la incautación del conjunto del patrimonio hasta cubrir los daños sufridos. Inmediatamente después de la abolición de la responsabilidad ilimitada de los banqueros, se produce un aumento en la asunción de riesgos y, en consecuencia, un aumento de las quiebras bancarias.

El mundo rural, la abrumadora mayoría de las y los campesinos en particular no tenían acceso a los servicios bancarios y quedaron en manos de los usureros. Del mismo modo, en las ciudades, los artesanos y los pequeños empresarios tampoco tenían acceso a préstamos bancarios. Esto llevó desde los años 1900 en adelante a la creación de cooperativas de crédito en el mundo urbano y rural. Estas instituciones se ven poco afectadas por las quiebras.

Por el contrario, desde 1913 hasta la independencia, hubo una serie ininterrumpida de quiebras bancarias: 108 quiebras entre 1913 y 1921, 215 quiebras entre 1926 y 1935, 70 quiebras entre 1936 y 1945.

Los fraudes bancarios y las crisis bancarias han sido parte integrante de la historia financiera de la India bajo dominación británica. En 1913, John Maynard Keynes, después de estudiar el estado del sector bancario en el país, escribió en Indian Currency and Finance: «En un país tan peligroso para los bancos como la India». De hecho, las estafas en el sector bancario indio son anteriores a la constatación hecha por Keynes. El Banco Presidencial de Bombay (PBB), creado por la Compañía Británica de las Indias Orientales en 1840, fue estable y se administró con precaución hasta mediados de la década de 1860. Fue entonces cuando los británicos comenzaron a depender en gran medida de los mercados de algodón de Bombay, ya que los suministros de los Estados Unidos habían disminuido debido a la guerra civil. Así, muchas empresas del algodón y bancos comenzaron a surgir en Bombay para satisfacer una demanda de capital en auge.

Es en este contexto en el que el PBB comenzó a emitir imprudentemente préstamos contra acciones de empresas privadas e incluso con simple garantía personal. Luego, al final de la guerra civil en los Estados Unidos, la euforia en el mercado del algodón indio se convirtió en pánico. El banco, hasta entonces estable, cerró rápidamente sus puertas [4]. Un nuevo Banco de Bombay fue creado inmediatamente en 1868 – las instituciones financieras estaban, por supuesto, en el centro del proyecto colonial.

Después de la independencia en 1947, el Banco Central llamado Banco de Reserva de la India se transformó en una institución 100% pública. Tiene amplios poderes para supervisar bancos que siguen siendo totalmente privados. Estas facultades de control son claramente insuficientes porque se producen un gran número de quiebras, no menos de 361 entre 1947 y 1955.

The RBI building in Chennai. Courtesy: BBJ Calcutta

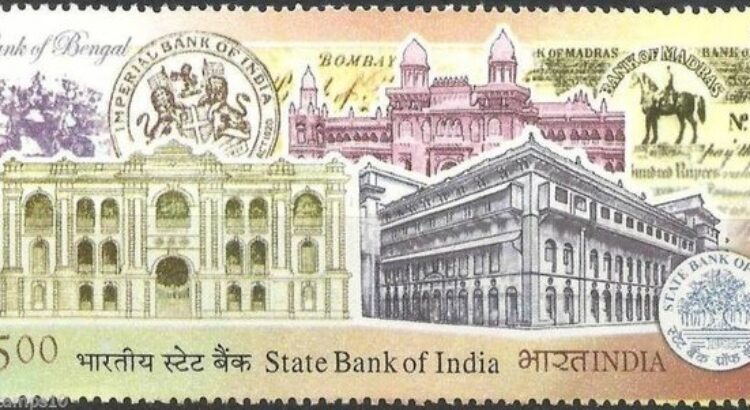

A pesar de la nacionalización del Imperial Bank (Banco Imperial) [5] que dio lugar al nacimiento del State Bank of India (Banco Estatal de la India) y a la posterior adquisición de los ocho bancos controlados por los estados principescos [6] por el State Bank of India (Banco Estatal de la India) en 1959, los bancos privados abandonaron a los sectores populares, como en el período colonial. En el mundo rural prestan solo a los traders (operadores de mercado de valores mobiliarios). Estos traders, a su vez, hicieron anticipos financieros a los pequeños productores rurales que tenían que hacer el reembolso cuando se realizaba la cosecha a un precio más bajo que el precio de mercado, lo que les mantenía en la miseria. Las cooperativas rurales estaban completamente subdesarrolladas y la abrumadora mayoría de los campesinos fueron dejados en manos de traders y de usureros.

Una perspectiva histórica del sector bancario público indio

Desde la independencia en 1947 hasta 1969, el sector bancario indio estuvo dominado en gran medida por los bancos privados. Este período estuvo marcado por numerosas quiebras bancarias. En 1969, la primera ministra Indira Gandhi dio un giro consistente en fortalecer la intervención del Estado y del sector público en la economía (este giro causó una ruptura con el ala derecha de su partido, el Partido del Congreso). Al hacer esto intentaba fortalecer el capitalismo indio y satisfacer ciertas demandas populares. Una de las medidas adoptadas fue nacionalizar catorce bancos en 1969 [7].Entre otras medidas adoptadas, puso fin a ciertos privilegios otorgados a los principados, heredados del período británico, cuando el poder colonial mantuvo a los maharajás en el poder.

A su manera, Indira Gandhi recurrió a lo que el gobierno de Gaulle había establecido en Francia después de la Segunda Guerra Mundial y que se había llamado el «Circuito del Tesoro» [8]. El Circuito del Tesoro representa el mecanismo establecido por el Gobierno de Francia después de la Liberación para financiarse. Cabe recordar que el Banco de Francia y 4 grandes bancos de depósitos, bajo presión del movimiento popular, habían sido nacionalizados en 1945-1946. [9] El Circuito del Tesoro permitía al gobierno francés obtener préstamos sin pasar por los mercados financieros. Los bancos estaban obligados a comprar una cantidad de títulos de deuda pública franceses al precio y tipo de interés fijados por adelantado por las autoridades públicas. Según Benjamin Lemoine, esto funcionó muy bien durante más de treinta años y el monto de la deuda pública fue mucho menor de lo que llegó a ser más tarde. Solo a partir de la década de 1980 este mecanismo fue totalmente abandonado como parte de la ofensiva neoliberal. Desde la década de 1980 Francia se ha endeudado en los mercados con los bancos y otras empresas financieras privadas.

Las normas aplicadas en India a partir de 1969 nos recuerdan el Circuito del Tesoro aplicado en Francia en la misma época, pero con obligaciones aún más estrictas, lo cual es positivo.

Los bancos públicos indios tuvieron que invertir el equivalente al 20% de sus activos en el banco central como garantías contra el riesgo de quiebra. Tuvieron que dedicar el 40% de sus activos a títulos de deuda pública, oro o valores de liquidez. El 40% restante se distribuiría en forma de créditos de acuerdo con criterios predefinidos, que daban un lugar significativo a los agricultores, artesanos y pequeñas y medianas empresas.

La gran burguesía industrial india se adaptó muy bien a la existencia de un importante sector bancario público, ya que esto le permitió fortalecer la financiación de sus grandes proyectos de expansión. Este es el caso de grandes grupos como Tata (metalurgia) y Birla (textil y metalurgia). Este punto de inflexión de Indira Gandhi se inscribe en un contexto internacional en el que India fortaleció sus relaciones militares, diplomáticas y económicas con la Unión Soviética, lo que la llevó, en particular, a adoptar un sistema de planificación de grandes inversiones que favorecía a la industria pesada, un poco a imagen de lo que se estaba haciendo en la Unión Soviética.

La nacionalización de los bancos y la adopción de una política intervencionista estatal en la economía fueron funcionales para el fortalecimiento del gran capital de la India. Este último también estaba interesado en beneficiarse de medidas proteccionistas en relación con la competencia en el mercado global. La orientación adoptada por Indira Gandhi también favoreció la aceleración de la revolución verde en la agricultura india, que tuvo consecuencias adversas, incluso dramáticas, para una parte significativa del campesinado que se volvió dependiente de grandes compañías de semillas, especialmente extranjeras (Monsanto, Syngenta… todo ello apoyado igualmente por la Fundación Ford y el Banco Mundial) [10].

En 1980 el gobierno llevó a cabo una segunda ola de nacionalización bancaria: 6 bancos fueron nacionalizados [11].

A partir de mediados de la década de 1980, las políticas de ajuste estructural comenzaron a implementarse en la India, como en el resto de los países en desarrollo. Con ocasión de una importante crisis de balanza de pagos que estalló en 1991, el gobierno aceleró la aplicación de las reformas estructurales con el fin de desregular la economía, aumentar la inversión extranjera, privatizar y reducir las medidas proteccionistas (integrándose a la Organización Mundial del Comercio desde su lanzamiento en 1995). A través de estas reformas, los requisitos de asignación de los activos de los bancos se modifican radicalmente: la parte de los activos colocados como garantía en el banco central pasa del 20% al 4,5%, y la parte de activos que se dedicarán a valores de deuda pública, oro y liquidez pasa del 40% al 19,5%. Las tasas de interés, previamente establecidas por el Banco Central, se han liberalizado.

Luego, el sector bancario se abrió al capital privado. Siete nuevos bancos privados entraron en el mercado entre 1994 y 2000. Además, más de 20 bancos extranjeros comenzaron a operar en la India desde 1994. En marzo de 2004, los nuevos bancos privados y extranjeros tenían una participación combinada de casi el 20% del total de activos. En resumen, los tipos de interés acreedores y deudores se han desregulado (el único tipo regulado restante es el de los depósitos de ahorro); el ratio de liquidez reglamentaria se ha reducido al 25%; las normas prudenciales para los fondos propios de los bancos se han fijado de acuerdo con las normas de Basilea, es decir, se han rebajado; se han fortalecido las normas de contabilidad para provisiones y activos improductivos; los bancos extranjeros han tenido más libertad para entrar en el mercado indio y los bancos existentes han podido abrir nuevas sucursales; las líneas de demarcación entre los bancos comerciales (que se centran en fondos de operaciones, capital circulante) y los bancos de desarrollo (que se limitan a préstamos a largo plazo) fueron desdibujadas; los nuevos bancos obtuvieron la licencia bancaria y se hicieron posibles las fusiones.

El programa de privatización revelado por las reformas neoliberales sigue ganando terreno con los sucesivos gobiernos, que lo llevan aún más lejos. Las iniciativas actuales del gobierno hablan de una venta pura y simple de bancos del sector público a intereses privados. Durante la presentación del presupuesto a principios de febrero de 2021, el Ministro de Finanzas de la India anunció la venta de dos bancos al sector privado. Aunque no nombró en su discurso sobre el presupuesto de 2021 los dos bancos que el gobierno planea privatizar, los analistas destacaron que el Bank of Baroda (Banco de Baroda, BoB) y el Punjab National Bank (Banco Nacional del Punjab, PNB) son posibles candidatos. Recientemente, la agencia de noticias Reuters, en un comunicado exclusivo, reveló los nombres de los cuatro bancos preseleccionados: Los cuatro bancos preseleccionados son el Bank of Maharashtra (Banco de Maharashtra), el Bank of India (Banco de la India), el Indian Overseas Bank (Banco de Ultramar de la India) y el Central Bank of India (Banco Central de la India). Dos funcionarios dijeron a Reuters anónimamente que el caso aún no era público. Los funcionarios dijeron que dos de estos bancos serán seleccionados para la venta en el año fiscal 2021/2022, que comienza en abril. La lista corta aún no se ha comunicado.

La escandalosa historia de la crisis bancaria

El siglo y medio que acaba de pasar no ha estado exento de su parte de crisis y controversias en el sector bancario indio. El Banco Central ha tratado de responder a todas estas crisis fortaleciendo y añadiendo regulaciones. En cualquier caso, pero en mucho menor medida, las quiebras bancarias continuaron de una forma u otra. Antes de que la última ola de crisis golpeara a bancos como Punjab National Bank, Yes Bank y otros, hubo estafas bursátiles en 1992 y 2001 que se debieron a operaciones bancarias fraudulentas. Luego estaba la estafa del Indian Bank en 1996. Entre los bancos recién creados en la década de 1990, el Global Trust Bank desempeñó un papel importante en la estafa bursátil de 2001. Además se produjeron las crisis de préstamos dudosos en las décadas de 1980 y 1990.

Todos estos fracasos, y los más recientes, son algo desconcertantes a pesar del fortalecimiento de la regulación bancaria a lo largo tiempo. Los bancos indios ahora se rigen tanto por las normas internacionales de Basilea como por las regulaciones nacionales. El Banco Central tiene amplios poderes para inspeccionar bancos e intervenir en sus operaciones y no puede estar exento de ninguna responsabilidad.

Tras las crisis causadas por la quiebra de Lehman Brothers en 2008, el sector bancario indio fue aplaudido. Se dijo que los banqueros indios no siguieron las llamadas «prácticas fraudulentas occidentales» y se contentaron con lo esencial. Esta idea está siendo hoy cuestionada y se debe combatir la voluntad del gobierno racista chovinista procapitalista de acelerar las privatizaciones.

Próximo artículo: India, ¿qué propuestas plantear contra las nuevas tentativas de privatización de los bancos públicos?

Notas:

[1] Reserve Bank of India – Publications, https://www.rbi.org.in/scripts/publicationsview.aspx?id=10487

[2] Los hundis son la forma más antigua de instrumentos de crédito utilizados desde el siglo XII d.C. Los depósitos eran aceptados por ciertos bancos indígenas en el marco del sistema “khata putta”. Sin embargo, la mayor parte de los bancos indígenas como los Multanis y Marwaris no aceptaban los depósitos pues contaban con sus propios fondos.

[3] Indian Central Banking Enquiry Committee (1931), Chapter II page 11 citado en Reserve Bank of India – Publications, https://www.rbi.org.in/scripts/publicationsview.aspx?id=10487

[4] Éric Toussaint ha descrito sucintamente en el caso de Egipto la crisis de deudas ligada al boom del algodón en la época de la guerra civil en los Estados Unidos. Ver https://www.cadtm.org/La-deuda-como-instrumento-para-la

[5] Al comienzo, conforme a su carta real, el Imperial Bank hacía oficio de banco central para la India británica antes de la creación de la Reserve Bank of India en 1950.

[6] Los principados constituían un estigma de la dominación colonial británica que en ciertos territorios había mantenido en el poder a los maharajás..

[7] La lista de los 14 bancos nacionalizados en 1969: Central Bank of India, Bank of Maharashtra, Dena Bank, Punjab National Bank, Syndicate Bank, Canara Bank, Indian Bank, Indian Overseas Bank, Bank of Baroda, Union Bank, Allahabad Bank, United Bank of India, UCO Bank, Bank of India

[8] Ver Benjamin Lemoine, L’ordre de la dette, Éditions La Découverte

[9] Ver Éric Toussaint: Algunos ejemplos históricos de acciones decisivas en relación con los bancos: Comuna de París, Revolución Rusa, Roosevelt, De Gaulle, Mitterrand, etc. en https://www.cadtm.org/Algunos-ejemplos-historicos-de-acciones-decisivas-en-relacion-con-los-bancos. Ver Patrick Saurin, Pourquoi la socialisation du secteur bancaire est-elle préférable au système bancaire privé actuel ? En https://www.cadtm.org/Pourquoi-la-socialisation-du

[10] Ver Éric Toussaint, La Bolsa o la vida, etc.; Ver también Vandana Shiva, La revolución verde

[11] Los 6 bancos nacionalizados en 1980 : Andhra Bank, Corporation Bank, New Bank of India, Oriental Bank of Commerce, Punjab and Sind Bank and Vijaya Bank

Fuente: http://cadtm.org/India-prestamos-a-credito-desde-hace-4000-anos-y-bancos-desde-hace-2-500-anos

Users Today : 47

Users Today : 47 Total Users : 35403240

Total Users : 35403240 Views Today : 68

Views Today : 68 Total views : 3332507

Total views : 3332507