INFORME ECONOMÍA MUNDIAL: Análisis Semanal de Coyuntura Nº 1

Observatorio Latinoamericano y Caribeño de Organismos Multilaterales, Bancas de Desarrollo, Corporaciones Tecnológicas y Filantropía

Economía Mundial: Análisis Semanal de Coyuntura

Julio, 14 de 2022

Luis Bonilla-Molina y Nelson Ortega Bonilla

Caracas, Venezuela

INFORME ECONOMÍA MUNDIAL: Análisis Semanal de Coyuntura Nº 1

1) Las subidas de las tasas de interés pueden ser contraproducentes

Cuando suben las tasas de interés en un escenario inflacionario, lo que se espera es contener la demanda. Una demanda insatisfecha sube los costes de los productos.

La alta inflación global, en la que EEUU ha alcanzado niveles históricos no vistos en 40 años, en 9,1%, ha obligado a la FED[1] a subir las tasas de interés.

La subida de las tasas de interés, en este escenario para frenar la inflación, desacelera el crecimiento, y busca incentivar el ahorro. Pero ¿qué pasa si los ciudadanos y los gobiernos no pueden cumplir sus compromisos, o se enfrentan a circunstancias sobrevenidas?; estos se verían obligados a endeudarse a un costo mayor.

Los Fondos de inversión más importantes del mundo como JP Morgan ven la subida de las tasas de interés contraproducente, porque estarían aplicando políticas económicas para crisis de demanda, cuando de lo que se trata es de un shock en la oferta, y esto puede originar una agudización de la crisis.

2) Entender el problema puede estar en la teoría del shock de oferta

Un shock en la oferta significa añadir valor a la oferta agregada de un producto, que origina un incremento en los precios de este. Desde la teoría capitalista, es positiva si ocurre mediante progreso tecnológico, lo cual hace una producción más eficiente. No es este el caso, ya que la misma es negativa, por cuanto significa una disminución de la oferta repentina de un producto, aumentando los precios, y haciendo que caiga la producción, que en este caso son los hidrocarburos.

La crisis energética no sólo inició con el conflicto en Ucrania. La disminución de oferta al mercado energético de la UE en 2022, desequilibró todo la geopolítica del gas y petróleo a nivel global. Pero esto ya venía sucediendo, mediante la aplicación de embargos y sanciones sobre el tema petrolero, a países como Irán y Venezuela. El nuevo intento de hacerlo con Rusia, sólo ha añadido un detonante muy peligroso a la economía global. No es casual que el propio Presidente Macron haya planteado la necesidad de recuperar la producción petrolera de Irán y Venezuela.

Los más grandes fondos de inversión estadounidenses están sugiriendo a la FED que la solución no es elevar las tasas de interés, sino disminuir la carga fiscal para luchar contra las dificultades inflacionarias y así disminuir los costos a los ciudadanos. El problema con esto es que reduce los ingresos fiscales de los Estados, que los verían obligados a endeudarse, y podrían verse envueltos como en los 70; en una creciente demanda crediticia creando una burbuja de liquidez.

Sin embargo, hasta los momentos una mayor revalorización del dólar en los mercados globales, puede ser un detonante de mayores problemas para un futuro cercano. Previo a la actual crisis financiera, economistas como Michael Roberts (1938 – ) han venido demostrando que el aumento de liquidez por parte de la Reserva Federal había alcanzado niveles exorbitantemente históricos. El asunto en este punto es ¿qué tan hegemónico es el dólar en una economía global financiera mucho más compleja que en los setenta? Veamos lo que esto significa.

3) Revalorización del dólar: significado y perspectivas

Un dólar revalorizado en plena crisis busca que el valor donde refugiarse, de gobiernos y personas se haga sobre este subyacente, y por otra parte encarece los costos de los productos importados, especialmente la energía, lo cual explica de forma simple las actuales cotizaciones de la divisa estadounidense. Ahora los países tendrán que colocar más de sus monedas locales para adquirir sus productos. Esto en teoría no representaría un problema mayor para países altamente industrializados; porque harían sus precios más competitivos. Pero, justo aquí está la pieza del rompecabezas central.

Para producir los países requieren energía, y los elevados costos de energía por el shock de la oferta eleva los precios a escala global, y de nuevo volvemos al ciclo inflacionario. En este sentido el gran afectado es la UE, que ha visto incrementado hasta por 12 veces sus precios promedios del gas, importándolo ahora de EEUU, mientras durante la semana vimos como el Euro perdía su paridad con respecto al dólar cotizando por debajo de él, a niveles no vistos desde hace 20 años.

Entonces, ¿Qué significa esto para la UE?. Le costará más que a otros países industrializados producir, y tendrá que importar no sólo energía, sino cualquier producto más costoso desde el exterior. Incluso economías como la alemana podrían verse fuertemente afectadas por los precios del petróleo y el gas. Estamos frente a un escenario Europeo de absoluta pérdida de la competitividad global.

En términos simples, si usted posee un Euro, frente a este escenario querrá salir de él, por tanto, venderlo y buscará refugiarse en otro subyacente, en este caso el que más se ha revalorizado durante la crisis; el dólar. Esto pudiera estar originando una migración masiva entre pares de divisas que explique la caída estrepitosa de la moneda Europea y la revalorización de la moneda estadounidense. De cualquier forma, la UE sigue perdiendo.

4) La solución de la Banca Europea

A diferencia de los Fondos de Inversión estadounidense, la Banca Privada Europea, ha pedido al BCE[2], que suba de forma más agresiva las tasas de interés, de lo que ha previsto, lo cual significa detener la caída del Euro y según sus proyecciones colocarlo alrededor del 1,05 a 1,07 dólares. El problema con esto es que implica una reducción de los ingresos fiscales en una cada vez mayor agitación social europea, que los gobiernos no parecieran tener la más mínima intención de enfrentar. En síntesis, hagan lo que hagan probablemente sería insuficiente para contener la debacle europea.

Veámoslo en un ejemplo simple. La inflación en la Eurozona tiene en la actualidad una previsión anual del 7,6%, mientras que las tasas de interés, para incentivar el ahorro están por debajo del 1%, dejar el dinero en los bancos no parece ser una opción razonable. La otra variable de la ecuación es la conversión Euro-Dólar; si en el mismo período la divisa estadounidense se ha revalorizado como lo ha hecho un 22% desde junio de 2021, la reacción común sería refugiarse en esa moneda, mediante la compra de bonos de deuda estadounidense, acciones de la bolsa de Nueva York, o sencillamente mediante la venta de los Euros. Esto no sólo reafirma lo expuesto con anterioridad, de los intereses de EEUU de re-hegemonizar el sistema financiero, sino que parece haberse planteado hundir a Europa y su moneda como objetivo inmediato, además de llevarnos al siguiente elemento; la presencia de una nueva burbuja financiera.

5) Buybacks y nueva burbuja financiera

Con la revalorización del dólar, pese a la inflación y la subida de las tasas de interés, el mercado de acciones de los principales índices de la bolsa de valores americana como el SP500[3], Nasdaq[4] y Dow Jones[5] han visto recuperado sus caídas los días recientes pese a haber retrocedido un 20% durante el transcurso del año, así como también ha ocurrido una creciente valorización del mercado inmobiliario en los EEUU. Esto quiere decir que se podrían proyectar a generar rendimientos por encima de la inflación, con una recuperación importante de los mercados. Pero ¿qué tan cierto es esto?.

Para explicar este fenómeno, podemos iniciar preguntándonos si ha ocurrido algo extraordinario que empuje la productividad de esas compañías, y luego comprender que parte de lo que podría estar ocurriendo es una subida altamente especulativa del mercado, mediante buybacks, que se refieren a la recompra de acciones por parte de sus poseedores, especialmente en la situación previa al conflicto en Ucrania. Esta actitud, por parte de las principales instituciones privadas financieras, bancos y fondos de inversión, empujan los precios, pero al alcanzar sus objetivos venden y originan una debacle en las acciones. En cualquier caso, esto se explica en compra barato, vende caro mientras la banca siempre gana. Si toda esta jugada sale mal, y las acciones caen estrepitosamente la gran recesión global tendría consecuencias de pronóstico reservado para la economía mundial. En un mercado bajista los activos refugios son más difíciles de conseguir, esto dejaría prácticamente al dólar estadounidense en solitario frente una gran crisis, y habría que evaluar la sostenibilidad de unos precios altos de esta moneda.

Esto trae consecuencias generalizadas, porque quienes buscan un refugio accionario para enfrentar la alta inflación, son víctimas además del propio sistema especulativo.

Para los gobiernos por otra parte puede resultar un laberinto, porque los incitaría a endeudarse más en sus monedas locales, para evitar sufrir los embates de la revalorización del dólar, endeudarse en dólares con tasas de interés más altas, o reducir la carga fiscal, que disminuiría el flujo de ingresos nacionales, reduciendo el gasto público, y generando mayor malestar social. El problema del endeudamiento interno finaliza cuando culmina el ciclo de revalorización del dólar, que incrementaría notablemente su deuda interna.

6) ¿Y el Oro?

Frente a este escenario, muchos pudieran verse tentados a buscar refugiarse en otro subyacente como el Oro. El problema con ello es que ocho de los principales fondos de inversión en este metal, entre los que destacan, Morgan Stanley, Goldman Sachs, JP Morgan y Citibank han apostado a una bajada de los precios del oro, según un informe de la oficina contralora de la moneda del Departamento del Tesoro de los EEUU. El informe indica que por cada 1.000$ que se invierte para que el precio suba, estas instituciones financieras tienen de 200.000$ a 300.000$ apostando a una bajada de los precios de este subyacente. Pareciera entonces un escenario coordinado para darle mayor poder al dólar estadounidense.

7) La geopolítica petrolera y sus precios

Mientras ocurre todo este escenario financiero, las previsiones de JP Morgan y Citibank difieren sobre sus proyecciones para los precios del petróleo en el futuro, mientras la primera advierte sobre una subida de hasta 380$ la otra ha planteado que los mismos pueden llegar a 65$. ¿Por qué difieren estas instituciones financieras en su análisis?.

No sólo se refiere una sobrevaloración o subestimación de las expectativas, sino de las condiciones objetivas del mercado, en ese sentido, dos variables juegan los elementos esenciales, para determinar el rumbo de los precios del petróleo y el gas; a) el suministro de gas a Europa, que pareciera inclinarse por los precios exorbitantes que está exportando EEUU en el que países como España ya desde enero de este año contaban con este país como principal proveedor, además de la incapacidad en el mediano plazo de cubrir la oferta total europea, mientras que Rusia viene reposicionando sus productos a China e India, quienes por su parte incrementan sus inventarios a mejores costos en plena subida de los precios de los combustibles fósiles; y b) el impacto de las sanciones en el mercado petrolero global, pues ante la ecuación previa de Venezuela e Irán, se suma Rusia, lo que podría como hemos mencionado anteriormente desarrollar un escenario de shock de oferta, que algunas instituciones como JP Morgan afirman que ya está ocurriendo.

8) Ralentización, Inflación, Estanflación[6], y Recesión

Estamos en presencia de una combinación explosiva, pero que dividirá también los signos de la crisis actual en regiones globales. Algunas locomotoras industriales como China e India podrían ver afectado su crecimiento económico, especialmente China por las medidas que ha tomado recientemente para contener la nueva ola de COVID-19, pues los analistas debaten entre una caída del PIB, frente a una ralentización, como la que se está viviendo actualmente en la UE y el Reino Unido.

En el caso de China estos síntomas se agudizan por la reciente crisis inmobiliaria que vive el país y que puede llegar a representar casi una tercera parte de su economía. Las medidas anti-especulativas del mercado inmobiliario tomadas por el Gobierno para evitar una crisis mayor, ha puesto ya en default, por incumplimiento de pagos a buena parte de las compañías del sector. En todo caso aún tienen margen de maniobra para evitar una recesión, mediante un paquete de estímulos previstos por el Presidente Xi Jinping, No olvidemos que buena parte de la deuda norteamericana, ahora también revalorizada con la alza del dólar y de las tasas de interés, favorece considerablemente la economía del país asiático.

De cualquier forma, una ralentización de la economía, que no es más que una caída de la producción, por múltiples factores: estimulación de reducción de la demanda mediante la subida de las tasas de interés, alta inflación apalancada por los elevados costos de la energía, caída de los mercados financieros, sin salir aún de las crisis de la cadena logística y los impactos recientes de la pandemia, siguen empujando los precios aún más, por lo que no se avizora en el corto y mediano plazo una reducción inflacionaria.

Desestimular la demanda, e incentivar el ahorro, con altos precios de energía, menos producción y competitividad representa para una sociedad de consumo un proceso que los puede conducir a una estanflación, lo que significaría al menos una década para su recuperación. Ese es quizás el escenario más probable de la UE.

La recesión parece ser inminente pero no todos los países podrán enfrentarla de la mejor manera, algo en lo que EEUU, Rusia y China parecen ser los grandes ganadores y la UE la gran perdedora, aunque con una combinación de caída de los precios de los hidrocarburos, los índices de las bolsas de valores y altas tasas de inflación, las consecuencias de la crisis pudieran ser mucho más intensas y menos previsibles.

En términos del estado de bienestar, esto nos conduce probablemente a un escenario de conflictividad social, que atenta contra las conquistas históricas de la clase trabajadora, como el derecho al empleo, una remuneración digna, menor carga laboral, seguridad social y un sistema de pensiones para todos. Lo que se estará jugando en los próximos años para el ciudadano de a pie, será la capacidad de poder resistir ante los embates del reposicionamiento geopolítico del poder global, tanto institucional como armamentista y corporativo.

[1] Sistema de Reserva Federal de los Estados Unidos. Consorcio público privado que ejerce las funciones de Banco Central.

[2] Banco Central Europeo. Encargado de manejar la política monetaria de la Unión Europea.

[3] 500 Empresas más grandes que cotizan el la Bolsa de Valores de Nueva York

[4] 100 Empresas Tecnológicas más grandes que cotizan en la Bolsa de Valores de Nueva York

[5] 30 Empresas más grandes que cotizan en la Bolsa de Valores de Nueva York

[6] La estanflación se refiere a la combinación de una elevada tasa de inflación con una elevada tasa de desempleo

Descarga el informe en: INFORME ECONOMÍA MUNDIAL Análisis Semanal de Coyuntura Nº 1

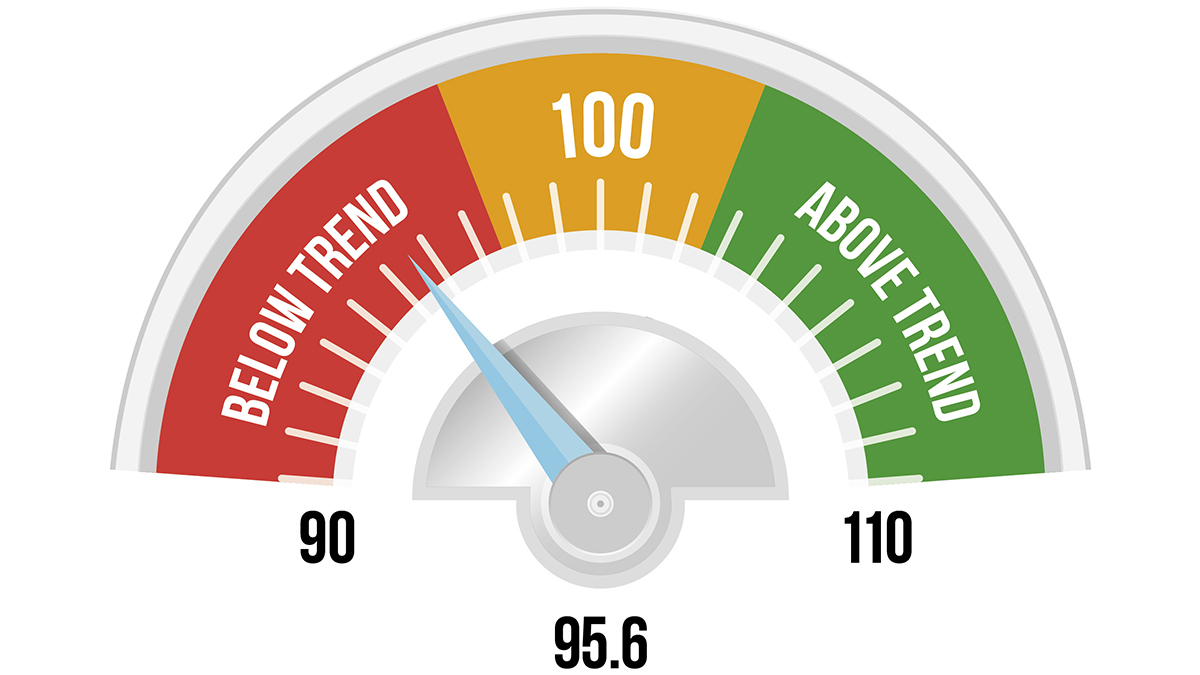

Pero el hecho es que desde 2007 el crecimiento aparentemente imparable del comercio internacional se detuvo, y la apertura económica se estancó e incluso retrocedió. De los datos surge que hubo dos periodos de expansión del comercio mundial y consecuentemente dos periodos de estancamiento.

Pero el hecho es que desde 2007 el crecimiento aparentemente imparable del comercio internacional se detuvo, y la apertura económica se estancó e incluso retrocedió. De los datos surge que hubo dos periodos de expansión del comercio mundial y consecuentemente dos periodos de estancamiento.

Users Today : 85

Users Today : 85 Total Users : 35459680

Total Users : 35459680 Views Today : 162

Views Today : 162 Total views : 3418134

Total views : 3418134